国外公有云一统云计算市场之际,VMware发展势头良好,股价也慢慢回归到历史高点。以虚拟化起家的VMware ,现今产品线几乎囊括所有私有云业务。作为一家纯粹软件厂商,VMware毛利率高达85%,净利率维持在15%上下,在服务器虚拟化增速放缓之际,存储虚拟化和网络虚拟化成为VMware新的增长点。

私有云市场,VMware一直有着举足轻重的地位。

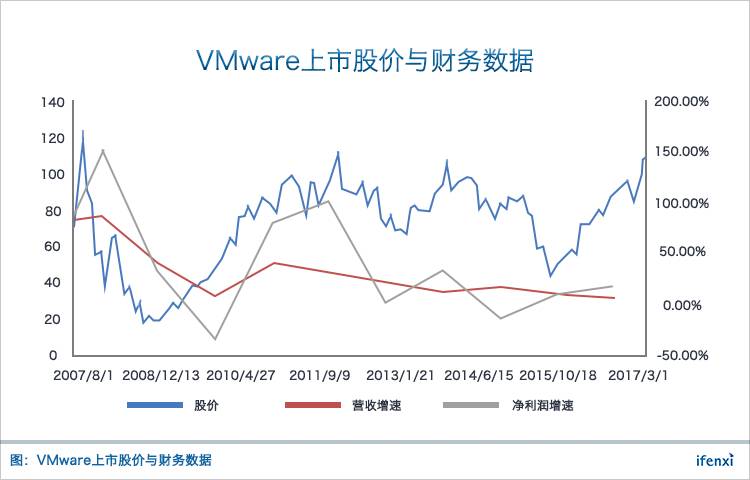

VMware成立于1998年,2004年被存储巨头EMC收购,2007年8月纽交所挂牌上市,股价首日飙升79%,涨幅超过当年Google首日表现,当天市值达到190亿美金。

从2007年至今,VMware已经上市十年。这十年间,公有云发展迅猛,根据Gartner统计,2016年公有云市场规模超过2000亿,这其中代表公司AWS经历十年发展,营收达120亿美金,早已超越VMware。

以虚拟化起家的VMware在云计算兴起后,迅速调整战略,以企业私有云为切入点,进军云计算市场,成为私有云市场的领头羊。2016年,VMware营收超过70亿美金,净利润达11.86亿,预计2017年继续保持12%增速,营收达78.6亿美金,净利润13.3亿美金。

按照之前对国外市场的判断,公有云业务应该占据云计算市场的主导地位,私有云市场空间非常有限。但VMware这家私有云代表厂商却依然发展稳健,不但营收、净利润保持10%左右增长,股价也慢慢爬升到历史高点,当前市值450亿美金,令人大跌眼镜。

由于VMware经历十几年发展,产品几乎遍布私有云业务的各个条线,研究VMware整个发展历程、业务模式、财务状况以及市值表现,有助于判断国内企业的价值和未来发展空间。

产品线围绕虚拟化和云计算两大战略

从VMware整个发展历程来看,虚拟化和云计算贯穿始终。从最早的服务器虚拟化,发展到现在的数据中心虚拟化;云计算主要定位于IaaS层服务,从私有云到混合云。

VMware成立第四年,发布了第一个虚拟服务器产品ESX Server。截至2007年,VMware主要围绕服务器虚拟化研发产品,包含虚拟化平台和虚拟化管理工具。

2008年是VMware发展历史的重要节点,由此形成了VMware三大产品的雏形。

这一年的VMware年度用户大会上,VMware将产品升级为VDC-OS(Virtual Datacenter Operating System),主要客群定位于传统数据中心,而不再是服务器和家用电脑。

VMware还将原本的桌面虚拟化产品独立抽离出来,形成一套客户端产品vClient,提供远程管理运维功能。

同时,VMware发布了vCloud产品,企业客户可以搭建自己的内部云,这是VMware首次将云计算纳入到自己的产品线。

2012年,VMware提出软件定义数据中心(SDDC),实现整个数据中心的虚拟化,在原本计算虚拟化(服务器)的基础上,增加了存储虚拟化和网络虚拟化产品,后两者成为VMware在虚拟化市场中新的增长点。

2013年,为了对抗AWS,VMware发布混合云产品vCHS,并于第二年将公有云业务升级为vCloud Air。不过,2017年VMware将vCloud Air出售给OVH公司,仅仅保留了网络连接产品vCAN(VMware vCloud Air Network)。

这表明,历经四年尝试之后,VMware正式放弃公有云业务。

通过投资和收购补全业务线,客户资源是一大优势

自2007年上市以来,VMware收购、投资了几十家厂商,主要围绕虚拟化、云管理、云安全以及数据分析等几个领域展开。

早期通过虚拟化产品,VMware拿下了财富100强和90%以上的财富1000强公司,几乎囊括了全球范围内所有大型企业,这就使得VMware新产品可以快速推向市场。

VMware将SpringSource、GemStone以及开源技术CloudFoundry整合起来,形成PaaS层产品Cloud Application Platform,并在2013年分拆出去,成立Pivotal公司独立运作。

Pivotal不负众望,借助VMware的客户资源,发展势头凶猛,几乎统一了企业级容器市场,2016年营收超1亿美金,估值达28亿美金。

2013年,VMware收购的SDN厂商Nicria。并入VMware时,Nicria几乎没有收入,但之后几年VMware的SDN是增长最快的业务,到2015年订单收入已经达到6亿美金。

从以上并购案例结合VMware业务发展来看,一方面,通过收购增加的新产品可以通过VMware强大的客户资源迅速做大收入;另一方面,这些新产品也成为VMware计算虚拟化产品vSphere保持增长的重要因素。

随着开源技术KVM、XEN日趋成熟,VMware在服务器虚拟化的霸主地位受到撼动,但之所以虚拟化业务仍然能够保持增长,很大一个原因是开源技术在存储虚拟化、网络虚拟化等领域没有特别成熟的解决方案,没办法满足企业客户一整套业务需求。

纯正软件公司,综合毛利率高达85%

VMware是一家纯粹的软件公司,采取License收费的模式。营收由两部分组成,License和服务。服务包含软件维护和服务支持,软件维护是软件升级和维保服务,服务支持是部署交付。

License毛利率很高,之前一直稳定在88%左右,2013年毛利率继续提升,原因主要是成本中第三方专利授权费在减少。这部分业务占营收比例正逐年下降,从上市时的70%逐步下降到2016年的40%。

服务收入中,软件维护占比长期在85%左右,这部分同样不需要太多人力投入,因此,服务毛利率能达到80%左右,比一般厂商要高很多,真正人力依赖严重的交付部署业务占总营收的比例不到10%。

具体收费模式上,VMware主要是按照服务器节点来进行收费。按照其官网在线商店价格,中国区本地桌面虚拟化产品,单个软件是1000元左右;数据中心虚拟化产品,6个节点的售价是3600至36000元。

销售、部署主要依赖合作伙伴,生态做到极致

作为一家纯粹的软件公司,VMware在渠道和生态合作伙伴的建立上几乎做到极致。

85%的营收是通过合作伙伴销售的,这其中Ingram Mcro(英迈)、Arrow Electronics(艾睿电子)和TechData三家分销商合计贡献每年50%左右的销售额、40%的营收。

VMware在全球有1200家技术合作伙伴,包含服务器厂商、存储厂商、网络厂商以及软件厂商等。很多初创公司的产品都是集成到VMware之上,自身不做界面开发,只是专注于解决功能。

由于数据中心的建设包含硬件和软件部分,因此VMware都会与硬件厂商联合销售。根据调查,每卖1美元VMware产品会带动3美元服务器销售和4美元存储销售。

在部署实施方面,VMware在全球各地都有服务商,由这些服务商去帮助客户进行部署实施,VMware只需要对这些服务商进行培训即可。按照之前VMware披露的数据,服务支持团队人员占比不足20%,售后人员主要是面对当地的服务商。

存储和网络业务是新增长点

在VMware宣布与AWS展开合作后,几乎所有人都认为混合云业务将成为VMware新的增长点,但从目前来看,混合云还未到爆发时点。

根据2018财年二季度报,混合云业务在整体营收比例为9%,几乎与2016年的8%相差无几,而整体营收增速只有10%,因此混合云增速在10-20%之间,对营收贡献比较有限。

现阶段,VMware表现最亮眼的当属软件定义存储产品vSAN和软件定义网络产品NSX。vSAN是2014年发布的新产品,自发布以来,每年保持150%以上的订单增长,预计2017年存储业务收入将接近总营收的10%。

NSX是VMware在2012年收购Nicria后的产品,根据VMwareCEO Rowe公布的数据,2016年NSX客户超过2500家,是2015年的两倍,在2016年四季度出现了1000万纯NSX订单。按照2018财年二季度的业绩增速,预计N